基本情况

在人才济济的投资行业,贾鹏也称得上是学霸,拥有北京大学、香港大学双硕士学位。

在人才济济的投资行业,贾鹏也称得上是学霸,拥有北京大学、香港大学双硕士学位。

他既管过债,也管过股,是业内少数股债双通的基金经理,既练就了自上而下的宏观思维,也培养了自下而上的微观思维。

贾鹏曾经在银华基金任职,之后在瑞银证券、建信基金工作过,2014年回到银华基金,还挺曲折的,做过买方也做过卖方。

历任宏观策略研究员、行业研究员(看过消费品、电力设备和机械)、研究组长、基金经理助理等职务。

现任银华基金投委会委员、投资管理三部股债混合团队负责人,同时担任社保投资经理。

职业生涯中,贾鹏敢于自我革命,做了两次较大的进化,取得了较好的业绩汇报。

业绩情况

代表作银华多元视野,贾鹏于2016年5月19日任职以来,截止2021-6-28,收益率为210.10%,年化收益率为24.76%,同期排名139|1411。

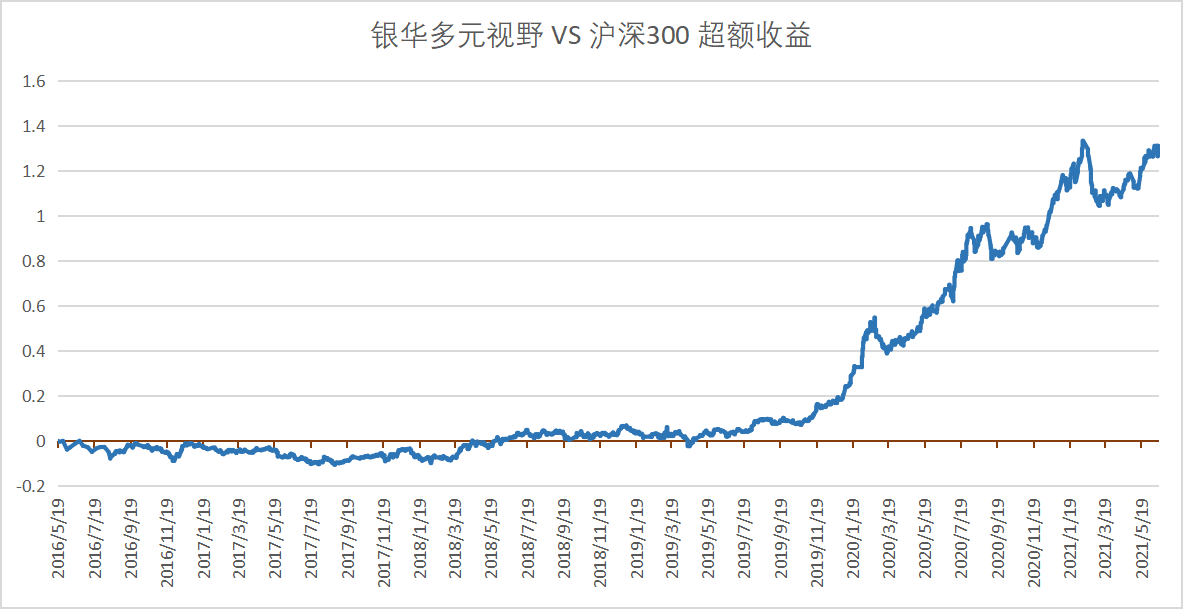

下图为任职以来业绩对比沪深300

贾鹏的投资理念在2018年之后发生了较大进化(后面会介绍),2019年以来,业绩表现尤其出色。

下图为该基金相对沪深300的超额收益情况

横向对比

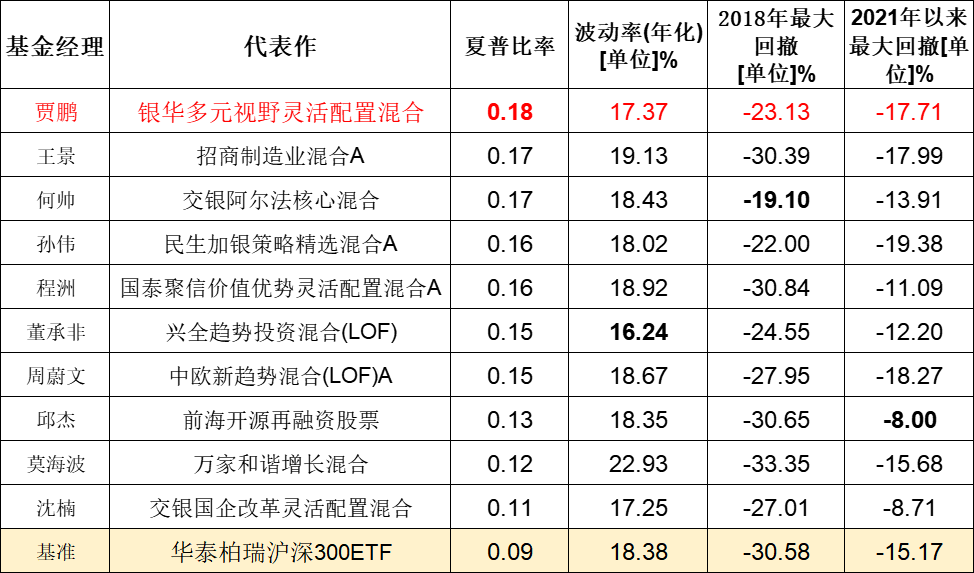

贾鹏股债双通、擅长自上而下和自下而上结合,他的投资风格和方法与李永兴、周蔚文、孙伟(民生加银)、王景、沈雪峰、董承非、邱杰、程洲、何帅、沈楠、莫海波等基金经理风格比较接近。

下图我挑选了这些经理的代表作进行同期业绩对比。从贾鹏任职至今(2016-5-19至2021-6-28)。

下图为上述经理的风控情况对比,综合风险控制情况,贾鹏的夏普比率最高。

定量分析(以银华多元视野灵活配置为例)

01、持仓情况

2021Q1持仓以消费+医药为主,市值偏大盘,风格偏质量+成长。

前十持仓平均PE为53,ROE为10.54%

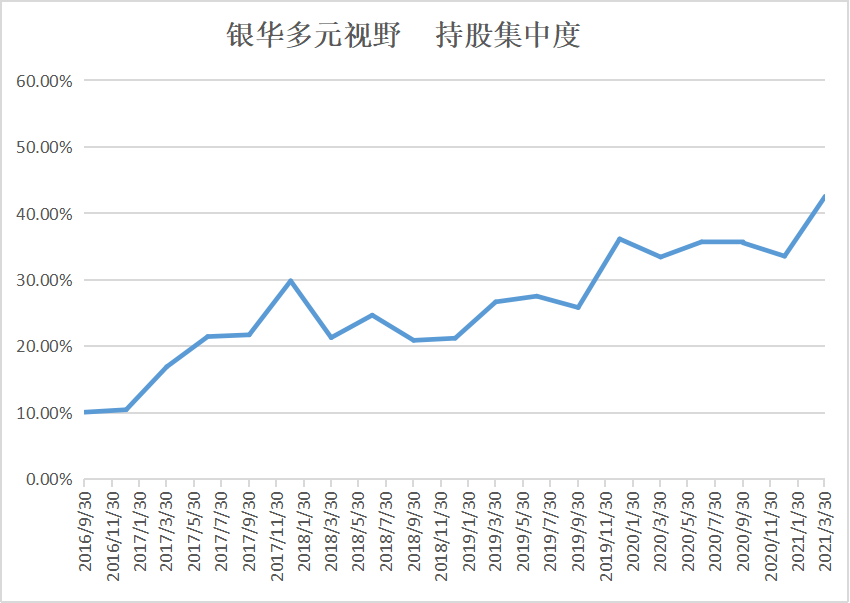

持股集中度较低,呈上升趋势(见下图),2021Q1为42.56%

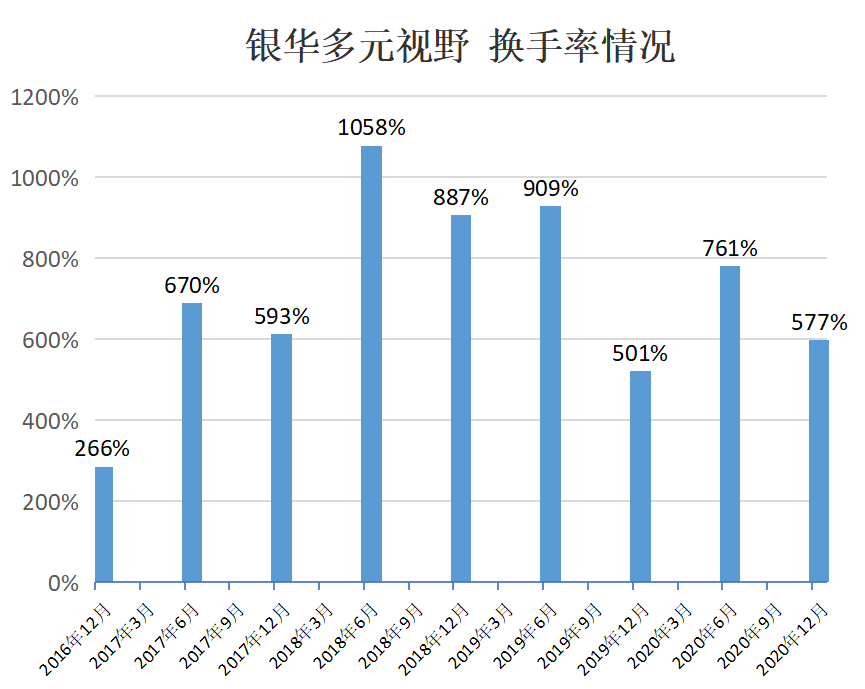

02、换手情况

任职以来平均换手率为622%

03、大类资产配置

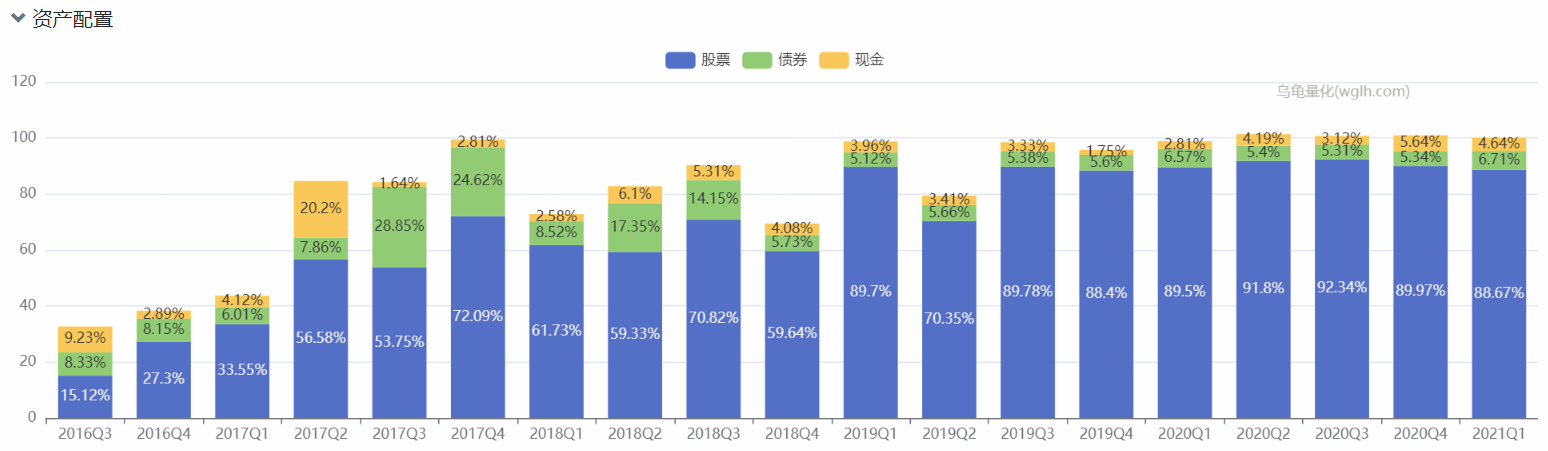

银华多元视野是一只灵活配置型基金,股票比例为0%-95%。2016年仓位较低,2019年之前会做一些仓位调整,2019年之后,一直保持了高仓位运作,充分享受了本轮牛市。

也会配置一些债券,为组合也贡献了一些超额收益,并提供了稳定性。

04、持有人结构

根据2020年年报数据,该基金规模6.3亿,机构占比73%。

投资理念

贾鹏的投资理念,经历了两个较大的进化:

从【注重绝对收益】转变为【追求长期收益】

从【自上而下为主】转变为【自下而上为主】

第一个进化:贾鹏一开始是管理保本基金,需要严格控制波动,追求净值平稳增长,采用的方法是做一些短期的交易,股票仓位不高。2018年市场大跌后,贾鹏意识到,这种方法难以获取好的长期年化复合收益。因此他调整了自己框架,愿意承受一些波动追求好的、长期复合收益。

贾鹏:

"2016年到2018年,当时管的是风险偏好比较低的产品,想让净值平稳上涨,不要有大的波动。 但2018年发现这件事不可能:第一,在一个波动的市场里面做一个平稳的净值曲线,没有大波动这件事本身就不对。第二,在市场大幅下行的时候,为了控制波动就要砍仓,但这时候会把一些优质的标的卖掉。

所以我从2018年开始转型,2019年开始,我允许自己接受一些波动,这样能够更加长期持有好的公司,做更加纯粹的价值投资。"

第二个进化:贾鹏是以前是宏观策略研究员,投资方法主要也是自上而下。2017年之后,贾鹏开始逐渐转变,越来越认同价值投资,减少宏观判断,自下而上选择长期增长的好公司。

贾鹏:

"2017年下半年开始,我的投资框架开始出现变化,逐渐向更纯粹的价值投资过渡。核心原因在于,自上而下投资需要做两件事:一是判断对宏观,二是判断对宏观之后,宏观又要影射到具体的资产上面去,这两个东西都特别难。所以现在我力图把投资简单化,大部分时间用在自下而上选择长期业绩增长的公司。 "

贾鹏现在有个“三步选股法”: 第一步选行业; 第二步选长期投资标的,股票池; 第三步,在股票池里根据性价比选更有性价比的公司。

具体来看,投资框架分为以下几个部分:

1、大类资产配置:根据性价比选择大类资产

贾鹏是公募基金中稀缺的具备大类资产配置能力的基金经理,他会先做资产配置,确定股票、债券的配置比例,然后再落实到行业和公司。

另一方面也会根据不同的市场环境和市场阶段,以及行业景气度变化情挑选行业配置。

贾鹏的特点是从资产之间的性价比出发,找到相对估值比较便宜的资产,而不是传统的从宏观判断自上而下判断。因此他的调整并不会很频繁。

贾鹏:

"我们通过不同资产之间的比较,发现到底哪类资产便宜了,哪类资产贵了。大类资产配置在绝大多数情况下不需要做,只需要在某一类资产特别昂贵或者特别便宜的时候去做。有时候股票的估值会特别贵,有时候货币政策会收紧,每隔两三年一定会需要做一次大类资产配置。

为什么我们不用自上而下的框架做呢?因为宏观经济特别难判读,从宏观到最后的投资,中间映射的关系非常不稳定,而资产相对之间的性价比指标,是非常客观的。

比如2018年初,债券收益率的性价比,和历史上比都是处在一个非常极端的高性价位置。到了2018年底的时候,股债性价比又出现了反转,尤其是可转债,性价比几乎是所有资产中最突出的。我们当时就在2018年11月的时候先买了可转债,然后在见底大量买入股票。我们2019年业绩比较好,也和当时的资产配置有很大关系。 这一套资产配置方法,在资产性价比处于比较极端的时候能够发挥作用,大部分时候我们在资产配置上的变化不会很大。 "

2、行业选择:从行业空间和竞争格局两个维度出发

主要看增长空间、竞争格局、行业景气度和估值。

贾鹏:

"行业属性很重要,确保了业绩波动的方向。行业增长空间是萎缩的,那么业绩大概率是向下波动的。我们一定不会投,在一个不断向下的行业中很难找到有价值的公司。

像几年前光伏,当时的多晶硅龙头都是不断被后来者颠覆,市场份额会越来越小。还有这几年的火电,虽然非常便宜,但是行业需求会不断被新能源取代,看5-10年是不断萎缩的,这里面公司的业绩上涨就很难。

行业增长空间一般,但是竞争格局很差,我们也不怎么投。比如说像房地产这类行业,增速比较慢,同时竞争格局很分散,集中度没办法提升,我就基本上不投了。偏周期性行业的竞争格局也很差,比如钢铁煤炭,我也基本上不太投。

处于生命周期早期的高成长行业。 行业刚起来,竞争格局不好,但是我们会特别关注,比如电动车。

(2)竞争格局也很重要。一个公司能在行业当中获取非常高的市场份额,意味着市场上没有和他 “对打”的,这样可以维持相对比较稳定的利润。

像白酒、白电。整体销量增速并不快,有时候还会下滑一点,但竞争格局特别好。 因为它在这个行业里可以占据一个非常大的市场份额。

(3)适当考虑中期景气度。 不是一两个季度,而是一两年。 景气度比较差的时候,即使我很喜欢它,也会把它的比重降低。

(4)对估值重视一些。在一些行业或者是个股出现明显估值泡沫的时候,尽量减持这些股票。 "

贾鹏:

"我投资最多的行业是消费,以食品饮料和医药为主。消费整体竞争格局比较稳定,行业需求也处于稳定向上的阶段,能找到比较多的好公司。

科技我也会投一些,电动车和光伏都很看好,投的也会多一些。但估值特别贵的时候,我会卖出,适当做一些交易。"

3、个股选择:重视商业模式和管理层,

选完行业后,贾鹏会挑选好的公司构建一个股票池,在从股票池中根据性价比挑选个股。

挑选公司时,主要看看两点:一是商业模式,有没有护城河;二是看管理层是不是足够优秀,值得信赖。

贾鹏:

" (1)商业模式不同行业有不同类型的护城河。ROE低于15%的话就不太会投。但也有一些ROE不高的公司是偏早期的公司,我们觉得它后面的ROE会比较高,也会去投。 (2)管理层企业最终是由人做出来的,所以企业业绩能否持续增长,和管理层的因素高度相关。

分为三个角度:能力是不是足够强,职业道德是不是足够高,内在驱动力是否足够强。

管理层是真正解决企业发展面临各种问题的人,包括技术变革、经济周期的波动、竞争格局的变化等等。我们把钱交付给优秀的企业家,相信他们能够解决所面临的各种问题。

优秀的管理层大部分内在驱动力很强,并不是为了财富工作,而是真心热爱所做的事业。有些管理层早就财富自由了,依然对所从事的工作有天然的热爱。"

4、债券选择:偏好信用债,少做利率债交易

贾鹏:

" 利率债相当于做股票的大盘波段,信用债相当于赚的是票息收益。 我的投资里面,原来自上而下的部分偏多,但我努力在让自下而上的部分偏多。所以现在做利率债的波段越来越少了,只在极端的时候做。其他的时候信用债为主,赚取合理的票息收益。

信用债,大家都担心信用风险,我们之所以能以信用债为主,是因为我们公司的信评比较强,总体控制的还不错。这就像研究股票一样,要一家家企业地跑。 "

5、估值观点:追求风险与收益的平衡

当一些行业或者是个股出现明显估值泡沫的时候,或者到了短期目标价后,贾鹏会减持一些,等到估值合理再买回来。

不过他并不是看绝对估值,不是买那些低估值的股票。而是要看长期增速,注重估值与业绩的匹配度。

贾鹏:

" 好的上市公司不一定选好就马上投,因为有的时候特别贵,我对估值的容忍度没那么高,我们会根据估值的情况,在股票池当中,尽量投性价比好的标的。

只要能把握一个公司的业绩增长,估值是比较容易判断的。那么个股选择上,最重要的是前两个步骤,找到属性比较好的行业,以及好行业中竞争力强的公司。

全球人口出现较长期的老龄化,货币变得越来越宽松,导致的结果就是优质资产变得稀缺。无论是在全球任何国家,能够持续增长的资产是越来越稀缺的。这些增长确定的公司估值也就不断抬高。海外的一些奢侈品和酒类公司,估值也很贵。

我们尽量在组合里保持一定的估值性价比。那么就需要对公司长期增速做出正确判断。有些看似比较贵的公司,用远期估值去看,并不贵,那么我们就能够持有在组合里。这里面也有一个相对估值的概念,用绝对估值来看,很难说30倍是贵还是便宜。但是如果两个公司增速都差不多,那么我尽量买那个25倍估值的品种。 "

6、组合构建:均衡配置

贾鹏:

" 人类是难以精准预测未来的,我不会对自己的预测那么自信,知道自己很有可能犯错。所以组合会相对分散一些,保持一定的容错度。

我的组合比较均衡,行业集中度比一般的基金经理低一些,对于单个行业的集中度有纪律性的要求,一般单个行业很少超过20个点。 "

目前管理的基金情况

贾鹏目前管理8只基金,合计规模193亿元,其中权益的管理规模规模并不多,约为50亿。

据介绍,贾鹏主要这些基金中的负责股票投资和大类资产配置,所以不需要担心管理多只不同类基金导致精力不足的问题。

贾鹏:

"我主要的精力放在股票投资,二级债产品我主要负责资产配置部分,我们会有专业的债券基金经理来做个券的选择。我目前的团队有5个人,在投资上非常依赖团队作战。 "

如果看好贾鹏,我认为可以配置他的银华多元机遇,这只基金可以投港股。

此外,7月5日,贾鹏将发行一只新基金——银华多元回报一年持有期混合(012434),该基金设置了一年持有期,股票资产占基金资产的比例为 60%–95%。看好贾鹏的话,可以关注一下。

@零城投资 专注基金研究,已写过多篇基金入门文章和上百位基金经理。关注我,了解当下热门的基金经理投研理念

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。