2023年9月,某知名量化基金经理在接受访谈时隐晦的表达过投资微盘股的“道德风险”。

赚钱的时候都OK,一旦开始波动甚至大幅亏损,投资人肯定会疯狂质疑你。

如果你买白马蓝筹股腰斩,投资人会质疑你的智商,为什么不调调仓。

而如果你买小微盘腰斩,投资人会质疑你的人品,会不会搞利益输送。

所以,大型基金公司几乎没有太多的微盘策略产品,因为风控严一些,很多票入不了库。

而中小型基金公司就要看情况而定,能在产品端暴露多大的微盘股敞口,每家的情况也各不相同,这要看投研和风控部门的权衡。

于是,在微盘股狂飙突进、万得微盘股指数跻身并超越茅指数、宁指数,一度比肩纳指的2023年,大基金公司集体噤声,中小型量化抓住机会吸引了足够的关注、流量以及规模。

但事实是,量化与量化,基金与基金,本质也是不一样的。

2020年绝大部分公募基金经理都在买茅台,但区别在于有人从塑化剂危机就开始买一路拿到价值发现,有人后知后觉追涨买一把子梭在山顶,表面看都是买茅台,内核完全不同。

量化也如此,主流量化指数一定是建立在对中小盘股票的市值暴露上的,但有的人保守一点,市值下沉到500/1000就够了。

有的人下沉到中证2000,有的人紧贴万得微盘股,更有的人比微盘股更极致。

大家都贴着量化的标签,但最后展现出的风险收益特征完全不同。

对投资人来说,挑选难度显然更大一些。

于是乎,我有了一个想法,我们天天盯着的这些量化、微盘,却不知这些产品锚定的是哪个指数,亏钱也亏得稀里糊涂。

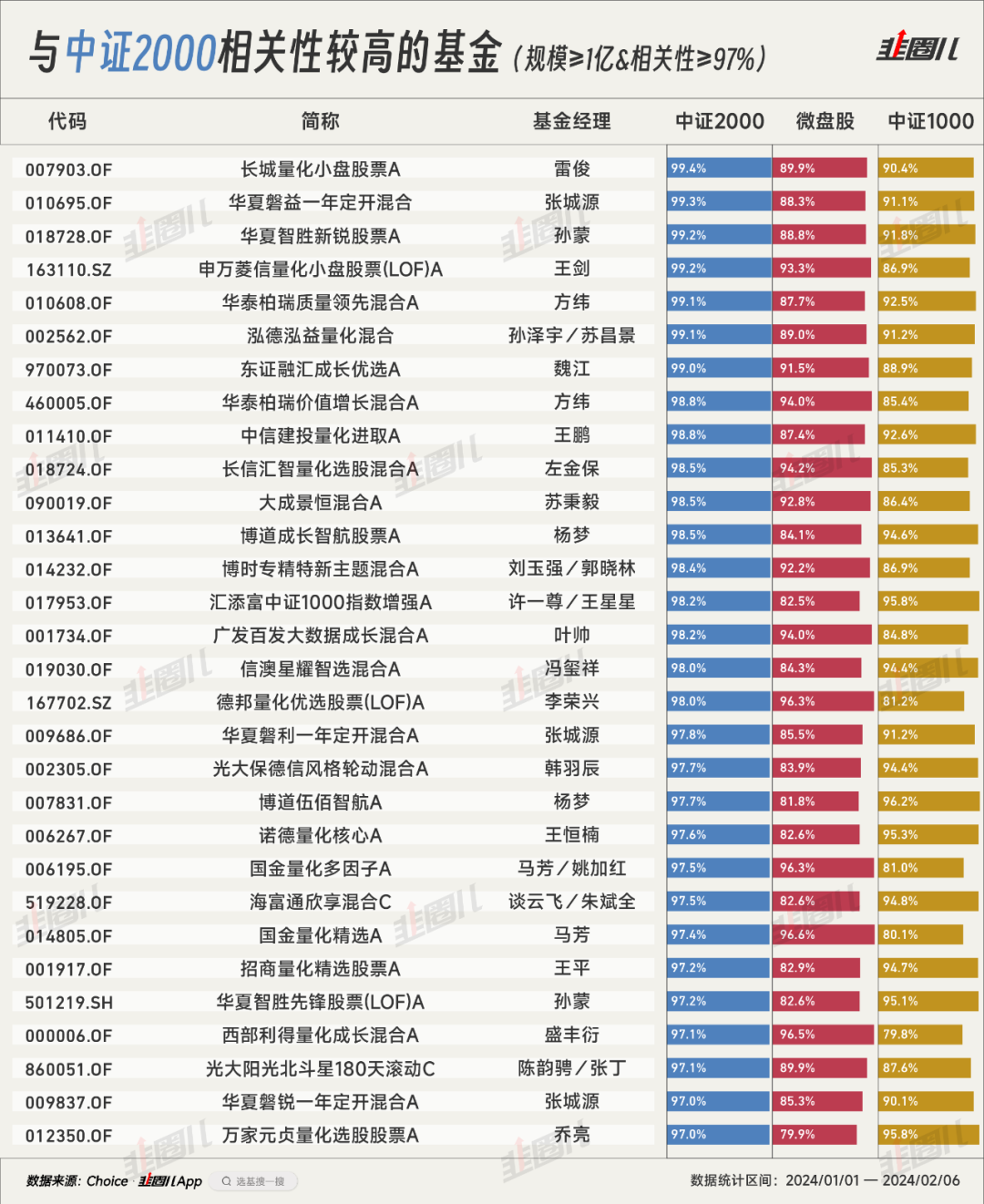

所以,进入2024年以来,这些大幅回撤的中小盘产品,与万得微盘股、中证2000、甚至中证1000的相关度究竟如何呢?

谁在微盘股冲浪

对此,我请刚刚喜当爹,休陪产假回来的米斯特李老师,帮我处理了一下,在规模1亿以上(散户、投顾重仓)的、与微盘股高度相关的产品列了出来。

与微盘股相关性最高的几只产品,分别是诺安多策略、中信保诚多策略、大成动态量化、金元顺安优质精选都是与万得微盘股高度相关的品种。

每天霸榜跌幅榜冠军、成立49天净值跌去43%的金元顺安产业臻选,不知道是不是正在遭遇大幅赎回,还是对小微盘的暴露更极致,产品净值这两天的跌幅比万得微盘股更凶狠,所以相关性反而比上面的产品弱一些。

当然,值得说明的是,与微盘股的相关性高,并不说明净值走势就完全一致。

不同产品最终体现出的净值,与基金经理调仓速度、仓位高度以及与微盘股的暴露程度都有关系。

昨天万得微盘股下跌4%,大成动态量化下跌4.8%,诺安多策略下跌3.7%,中信保诚多策略下跌3%,而华夏新锦绣是1%,多少还是不一样的。

微盘股之上,咱们再看中证2000。

这里其实是小微盘量化基金的主战场,众多规模不小的量化产品都选择以中证2000为主阵地,或者下沉微盘股,或者向上呼应中证1000。

比如华夏孙蒙、博道杨梦、招商王平、万家乔亮等人在与中证2000强相关的基础上与中证1000的相关性也很高。

而大成苏秉毅、国金马芳、西部利得盛丰衍又更像是是中证2000+微盘的策略集合体。

一代神基金元顺安元启,因为被辟谣不是量化基金,而是盘感极好的基金经理缪伟彬每天盯盘做人肉量化,所以他与中证2000的相关性没有上面这些基金这么高,没出现在表格里,但也达到了96%。

除此之外,这两年同样颇有人气的胡崇海,唯一一只全市场量化国泰君安量化选股混合发起A整体相关性还是更接近中证1000,他的产品可以当做中证1000指增来看待。

而中证1000和中证500是主流指增产品的主阵地,回撤也不像2000、微盘这样剧烈,所以就不单独列示了。

中证1000变成了生死线

相比于昨天的暴力反攻,今天的行情更能说明一些问题。

中证1000俨然已经变成了一条生死线、分水岭。

市值往上看,中证1000、中证500,因为得到了国家队的流动性支持,走势已经和中证2000、微盘股完全不一样。

今天中证500、中证1000继续反攻,年内亏损分别来到了-6%和-18%,而中证2000继续下跌3%,年内亏损达到了33%,分化已经形成,前者基本被救活,后者的处境更艰难。

这应该也会倒逼很多量化产品削减2000/微盘的头寸,重新回归1000/500,只是这个环境下,策略拥挤+流动性紧张,调仓的摩擦成本应该不低。

而我个人以为市值下沉到中证1000,其实也差不多了,再往下的风险确实看不清楚。

过往,本人很少评价量化、评价微盘。

因为真的不太懂,也不很懂量化基金究竟市值下沉到了哪一步,更说不好华丽的净值曲线背后究竟是白捡了泼天的富贵,还是承受了不该承受的风险。

A股的事,没什么绝对。

前几年主观多头面临量化的碾压抬不起头,今年量化就以一种残忍的方式实现了一定程度的“均值回归”。

而只有跌下来我们才发现,原来,量化的夏普比率也不是我们以为的那样稳定。

这两年,市场整体不好、机会不多,权益和债券都在通过下沉的方式挖掘超额,前者是市值下沉,后者是信用下沉。

现在市值下沉已经暴露了一些问题,那我想问,信用下沉会不会出问题呢?