最近金价真是“杀疯了”,Bloomberg数据显示,截至2024年3月10日,3月份以来黄金大幅上涨,一度逼近2200美元/盎司,创下历史新高,领涨全球大类资产。

与此同时,国内市场金价也走势强劲,并刷新纪录新高。国内主要品牌金店的黄金首饰价格几乎均突破650元/克的关口,周大福、周生生、六福珠宝均超过650元/克。

小诺的一位朋友忍不住发出踏空的质疑:

“这黄金价格到底谁定的,怎么就涨这么疯?”

一、黄金究竟是如何定价的?

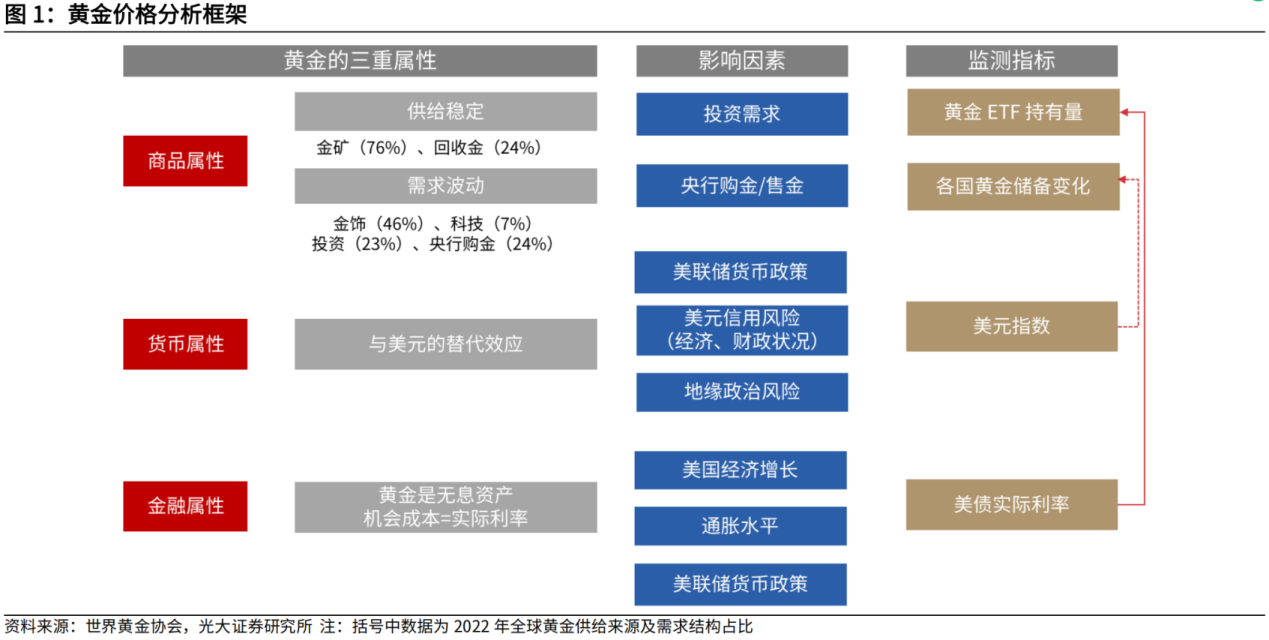

我们知道,黄金包含商品、货币、金融三重属性。

而黄金的价值,也主要是由这三种属性所带来的。

1、商品属性中,由于矿产金产量波动较小、产地分散且存在再回收机制,供给端相对稳定;而黄金需求具有一定波动性,受投资需求和央行购金影响较大。

2、从货币属性的角度来看,由于美元与黄金均是全球主要经济体中央银行的重要储备资产,与美元存在替代效应。历史上,三轮黄金牛市均对应美元指数走弱、美元储备资产比重下降。

3、从金融属性的角度来看,由于黄金属于典型的无息资产,黄金购买力不变使得其无风险名义回报约等于通胀水平,而生息资产的无风险名义回报约等于国债名义利率,因此国债名义利率与通胀水平二者之差,即实际利率为持有黄金的机会成本。

因此,短周期维度内,实际利率一般是黄金定价的锚,金价与美债利率呈反向变动关系。

图片发布日期:2023-12-04

对应到现实中,我们可以看到,基本上影响当前黄金价格变动因素,主要来自于美债实际利率驱动的投资需求,以及避险需求、“去美元化”带来的央行购金需求。

二、近期黄金为什么这么强?

那么近期黄金为什么这么强呢?

根据上面的框架来看,在短期维度内,黄金的价格更多是受到实际利率的影响。

其实从去年四季度以来,市场预期美联储加息周期结束,推动金价重回上涨通道,后续的黄金价格就主要围绕美联储流动性预期在波动。

2024年1月至2024年2月中旬,降息预期回落,推动黄金价格阶段性回调。1月以来美国经济、通胀数据超预期,显示经济韧性仍强、过早降息或会再度引发二次通胀风险。叠加美联储鹰派发言,使得降息预期持续回调,市场预计的降息时点从3月后移至6月,这引发美元指数走强、美债利率上行,黄金价格相应回调。2024年2月下旬以来,流动性宽松预期抬升,黄金价格快速上涨。

一方面,美国经济数据有所放缓,1月耐用品新订单、2月ISM制造业PMI均不及预期,1月居民可支配收入同比增速明显环比回落。市场对于今年6月降息的预期随之抬升。

另一方面,美联储观点表态偏鸽,3月1日美联储官员提出美联储在资产负债表上应该“买短卖长”,推动美债利率下行,黄金价格快速上行。

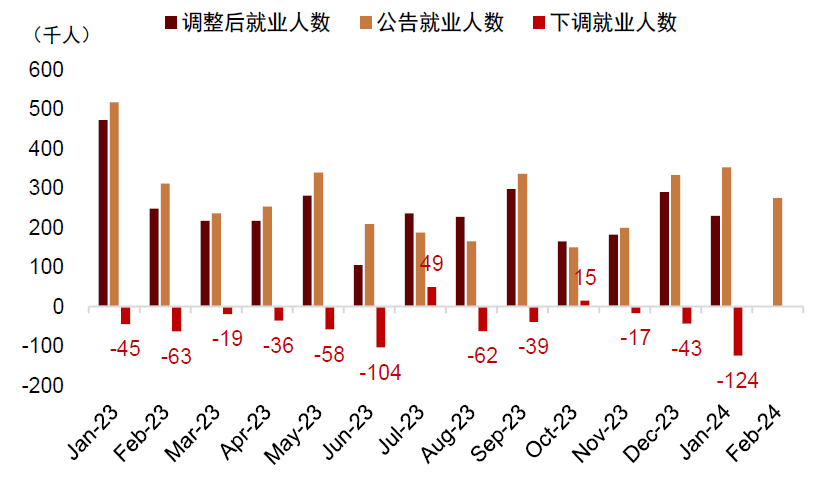

至3月,上周五公布的美国非农就业人数高于市场预期,但之前公布的就业人数大幅下调,失业率超预期上升至3.9%,工资增速大幅下跌,说明美国劳动力市场或正在降温。

资料来源:Bloomberg,中金公司研究部数据

发布日期:2024-03-11

而经济增长、劳动力数据偏弱的情况下,市场对于美联储实行降息、扶持经济增长的预期,就再次升温了。中金公司研报指出,美国经济数据转弱后,市场计入的6月份降息概率升至74%,十年期美债利率降至4.1%。

结合前面的分析,近期黄金价格的变化原因就比较明显了。因为美债利率和黄金价格走势相反,所以当市场对于利率下降的预期升高时,黄金价格也就随之发生了上涨。这是短期来看,对于金价的影响比较直接的因素。从长期视角来看,在2023年的四季报中,小诺家的基金经理宋青已指出:

“如果将投资期限拉长至一年及以上维度,未来在美国经济增长开始放缓或者金融系统风险再次发生的概率逐步回升,避险将增加对黄金的需求,而美国利率水平终将从高位回落,而且叠加明年美国总统大选等政治不确定性增加、以及央行购金的长逻辑支撑,未来黄金价格有望迈入新一轮的上行周期。”

所以除了降息预期升温之外,其实政治的不确定性、央行购金的长期逻辑,都是导致黄金价格上涨的原因。

三、未来黄金走势如何?

1、短期来看,美债利率回落趋势较强,对金价形成向上支撑

2024年影响美债利率走势最关键的因素是美国经济、通胀问题以及美联储货币政策走向。光大证券认为,短期看,美国通胀风险反复制约降息时点的开启,但高利率环境下,美国经济降温仍是主要趋势,叠加美债供给压力缓解,美债利率中枢下行是大方向。结合近期美联储票委表态“由鹰向鸽”切换,降息周期开启仅是时间问题。

2、另一方面,央行回补黄金储备的趋势日渐明朗,对全球信用货币体系的深层担忧仍然是金价强有力的支撑

光大证券认为,中长期维度看,“去美元化”进程中,各国央行购金持续增加,历史上,每轮黄金大牛市的出现,均离不开黄金货币属性走强,反映的是国际货币体系各方势力的此消彼长。

2023年世界黄金协会的“央行黄金储备(CBGR)调查”显示,各国央行对美元未来地位的看法比之前调查更加悲观,对黄金未来作用的看法比之前更加乐观。62%的央行表示,黄金在未来总储备中的占比将继续上升,而2022年时只有42%。

其中,发展中国家央行对黄金储备地位上升的态度比发达国家更加乐观,64%的发展中国家央行认为未来五年黄金在央行储备中的占比会从当前的15%上升到16%-25%(所有的受访央行中也有59%这么认为)。

天风证券也认为,如果金价保持不变,假设未来黄金储备占央行储备的20.5%,那么五年后黄金储备将较现在增加36.7%(增加13142.8吨),年均上升2628吨。如果储备维持当前每年1000吨的速度买入,金价则需要出现20%累计涨幅。

3、黄金的避险属性

全球对国际贸易和投资进行干扰的措施数量、地缘政治风险指数和脆弱性关键词指数都显示着2024年的国际政治环境都在进一步复杂化,也是支撑黄金的因素之一。

在逆全球化背景下,地缘冲突频发、美元信用体系的摇摆,推动各国央行持续购金,成为金价中长期维度内的支撑。

4、更长的未来周期来看

疫情之后的世界很难回到2008年-2018年的低利率、低通胀、总需求不足的时代,供给不足成为了世界的主要矛盾。在持续不断的供给冲击下,商品的货币属性在上升。而黄金又是最具有货币属性的商品,这是超长周期赋予黄金的溢价。

不过未来黄金,最大的变数可能蕴含在“人工智能的发展能否提升全要素生产率,从而解决供给不足的现状”这个新时代最重要的命题当中。

5、对于投资者来说

往前看,短期不确定性有所上升。

一方面,近期美国数据再度进入“观察期”;另一方面,另类资产波动率大幅上升后,往往可能面临一定幅度的调整。近期黄金波动率明显上升,但历史上,波动率难以长期在高位维持。

不排除金价短期震荡的可能。同时,从基本面角度看,疫情后美国数据季节调整不充分,季节调整因子往往推高1-2月的增长和通胀,都为2季度美国的宏观数据走势带来了一定的不确定性;

中长期看,黄金既有优异的“抗波动性”,也有较好的升值潜力, 应该长期在资产配置中占“一席之地”。

在现今的全球地缘政治环境下,另类资产、包括黄金的配置价值将进一步凸显。随着全球地缘政治以及相关的金融风险结构性上升,外汇储备“多元化”需求将继续对黄金价格形成支撑。同时,黄金的避险属性也意味着,在现今的全球宏观环境下,黄金在资产配置中始终占有“一席之地”。

相关产品:

$诺安全球黄金(OTCFUND|320013)$

参考文献:

1、【四季报】凛冬已至,春亦不远,小诺,诺安理财狮,2024-01-22

2、【宏观】金价为何再创新高?——《光大投资时钟》第九篇(高瑞东/刘星辰),光大证券研究,2024-03-073、高瑞东 刘星辰:金价重回上涨通道,后市如何演绎?,高瑞东,刘星辰,高瑞东宏观笔记(光大证券) 2023-12-04

4、看好年内金价再创历史新高(天风宏观林彦),宋雪涛,林彦,雪涛宏观笔记 2024-03-02

5、华泰 | 宏观:金价 - 是否需要“恐高”?,易峘,华泰睿思,2024-03-07

宋青,学士学位,具有基金从业资格。曾先后任职于香港富海企业有限公司、中国银行广西分行、中国银行伦敦分行、深圳航空集团公司、道富环球投资管理亚洲有限公司上海代表处,从事外汇交易、证券投资、固定收益及贵金属商品交易等投资工作。2010年10月加入诺安基金管理有限公司,任国际业务部总经理。2011年11月起任诺安全球黄金证券投资基金基金经理,2012年7月起任诺安油气能源股票证券投资基金(LOF)基金经理,2019年2月起任诺安精选价值混合型证券投资基金基金经理,2020年4月起任诺安全球收益不动产证券投资基金基金经理。

风险提示:“诺安全球黄金证券投资基金”、“诺安全球首以不动产证券投资基金”、“诺安油气能源股票证券投资基金(LOF)”风险等级为【R4】,适合【C4】及以上的风险承受能力的投资者。“诺安精选价值”风险等级为【R3】,适合【C3】及以上的风险承受能力的投资者。具体的产品风险等级请以产品购买时的详细页面展示为准。不同的销售机构采取的评价方法不同,请投资者在购买基金时,按照销售机构的要求完成风险承受能力等级与产品或服务的风险等级适当性匹配。