今天聊一位细水长流型的潜力中生代基金经理蒲世林先生。

蒲世林曾任海通证券行业分析师,中信证券行业研究员、投资经理,2018年9月加入富国基金历任高级权益投资经理、高级权益基金经理,2018年首次担任公募产品基金经理,现任权益投资部权益投资总监助理兼高级权益基金经理,目前在管富国城镇发展股票、富国周期优势混合、富国均衡策略混合、富国远见精选三年定期开放混合4只主动权益基金,合计在管规模49.89亿元。

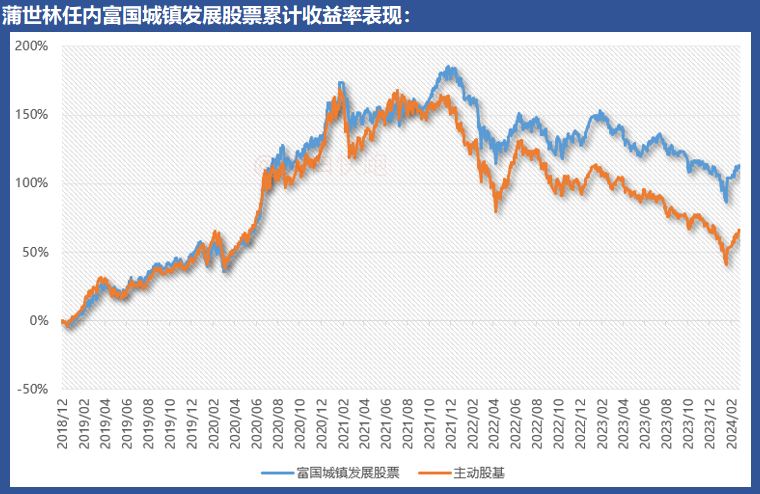

富国城镇发展股票是他基金经理生涯的第一只产品,也是管理至今超5年的代表作,这只基金在他任内实现累计收益率106.14%、年化收益率14.71%、年化波动率16.95%、最大回撤34.70%、年化夏普0.87,相较同期可比产品而言,累计收益、风控、风险调整后收益都较好。

拆分各年度来看这只产品业绩表现还挺有趣的,蒲世林任内5个完整年度里除2020年表现中等之外,其他年份都稳定地保持在中上水平,每年业绩表现都谈不上大幅领先,但绝大多数年份倒都还可以,业绩输出比较稳定,一年年积攒下来长期业绩的优势逐渐显现出来了。

在投资上,以合理估值长期持有稳健增长型优质企业是蒲世林的核心逻辑。

蒲世林的股票仓位择时偏好较低,除非在其选股标准内难以选择到足够数量的个股,否则其仓位水平会保持稳定。

行业企业配置上,他比较喜欢竞争优势明显、管理层优秀、具备长期成长能力的细水长流型成长行业企业,过往如食品饮料、医药生物、机械设备、电子、化工、家用电器、社会服务、电力设备、银行等是他配置较多的方向,整体上更偏重具备增长空间且竞争格局相对清晰的制造业方向,能力圈良好,个股层面非常重视企业质地与成长能力,选股能够覆盖大型到中小型企业。

在企业质地与成长性之外,估值也是蒲世林非常重视的关键要素,他不会执念于低估值,但也不愿为成长潜力承担较高估值风险,其持仓整体估值水平通常较为适中。

在企业质地、成长能力与估值三要素都较符合其标准的情形下,他会保持较好的持股耐心,换手率相对较低。

与此同时,持仓均衡分散性是他一直以来较为坚持的配置原则,其行业配置、个股持仓都长期保持着较好的均衡分散性,第一大行业配置权重基本不超过20%,前10大重仓股合计配置权重往往低于50%。

综合来看,蒲世林的理念风格较稳定,选股能力不错,风控意识也较强,这些促成了他过往较好的长期业绩表现,同时,分散又兼顾估值的成长式投资使得其中期业绩往往少了些惊艳感,但贵在业绩还比较稳健,长期下来倒是比较有机会有惊喜。